下载完整报告

2023年中国消费市场大变局

后疫情时代,中国经济呈现韧性复苏,消费成为拉动经济增长的主要引擎。23年中国第三季度GDP增幅4.9%,(前三季度增幅5.2%)。国际货币基金组织(IMF)和中行研究院等多家机构预测,2024年中国 GDP预测增幅将保持在4.2%~5.0%,在全球范围内保持稳健增长。

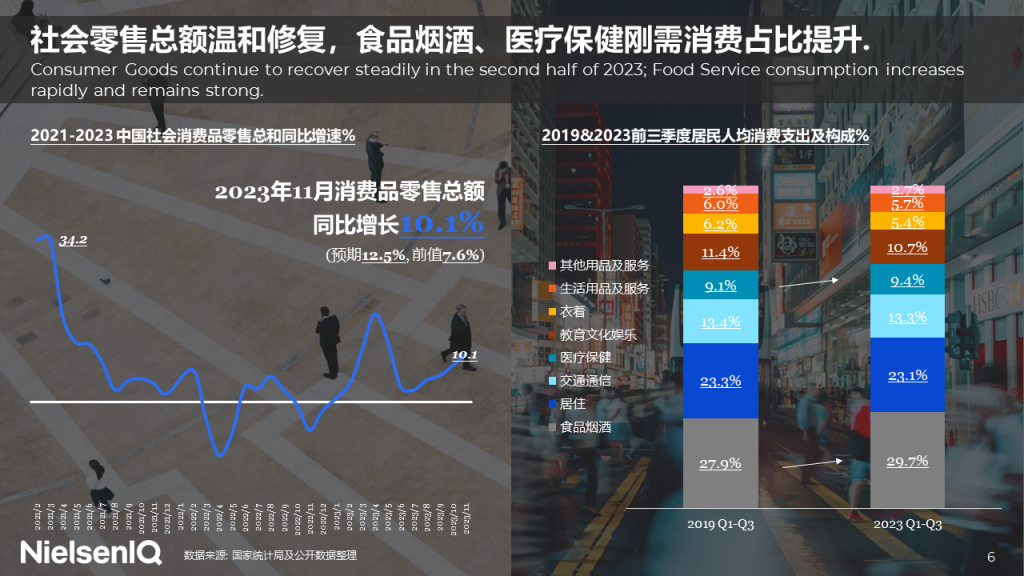

纵观23年前三季度居民人均消费支出,食品烟酒,医疗保健等刚需消费占比持续提升。基于全国14亿人口的多样性和复杂性,未来中国消费品市场将受消费需求多元化驱动而持续增长。

今年11月,社会零售总额相较去年同期实现10.1%增长,全年来看持续温和修复,特别是年初疫情放开之后,餐饮行业迅速复苏,11月较去年同期增速高达25.8%,文娱类消费、电影票房和旅游业等,均成为了今年社会消费品增长中的巨大贡献来源。

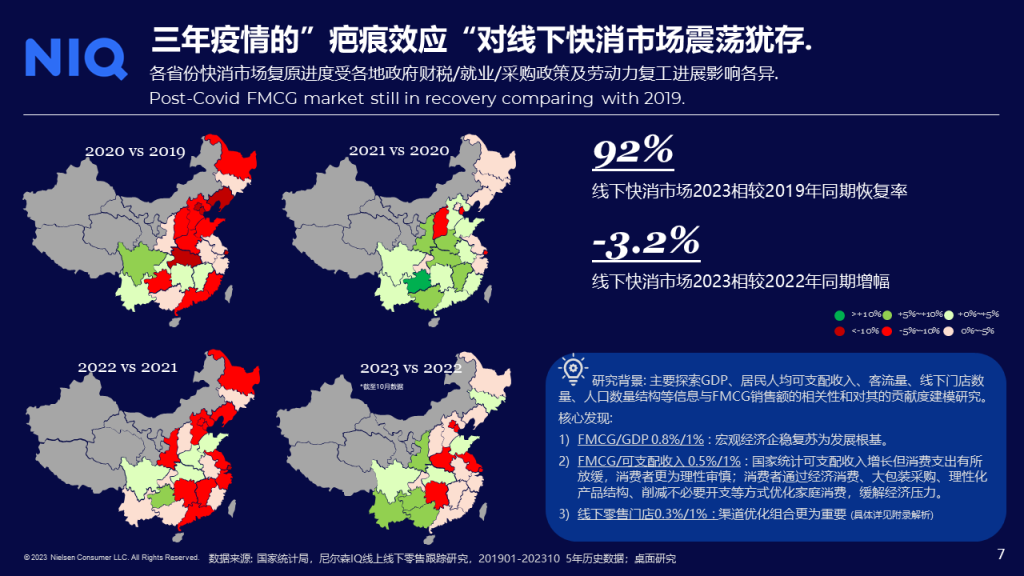

据尼尔森IQ监测数据显示,截至23年11月,国内快消品全渠道总量已超越2019同期水平 (恢复率为107%), 但三年疫情的疤痕效应犹存,对线下消费市场的影响最为直观, 目前恢复率为92%,受到各地政府财税、就业、采购政策及劳动力复工进展影响在复苏步伐上呈现了省份差异性,未来品牌方在区域布局仍需因地制宜。

在结合尼尔森IQ快消市场数据和国家宏观经济数据、客流量、线下门店数量、人口结构等信息做了相关性和贡献度的建模研究后发现:

1)GDP宏观经济为复苏的根基,是快消市场发展的首要影响因子;

2)居民人均可支配收入和消费支出的分配至关重要;

3) 线下零售门店数量变化和业态变革下,如何优化渠道组合,抓住品类最重要的门店进行精准投放,是制胜线下布局的关键点。

2024中国消费市场五大展望

展望一:精打细算的消费时代

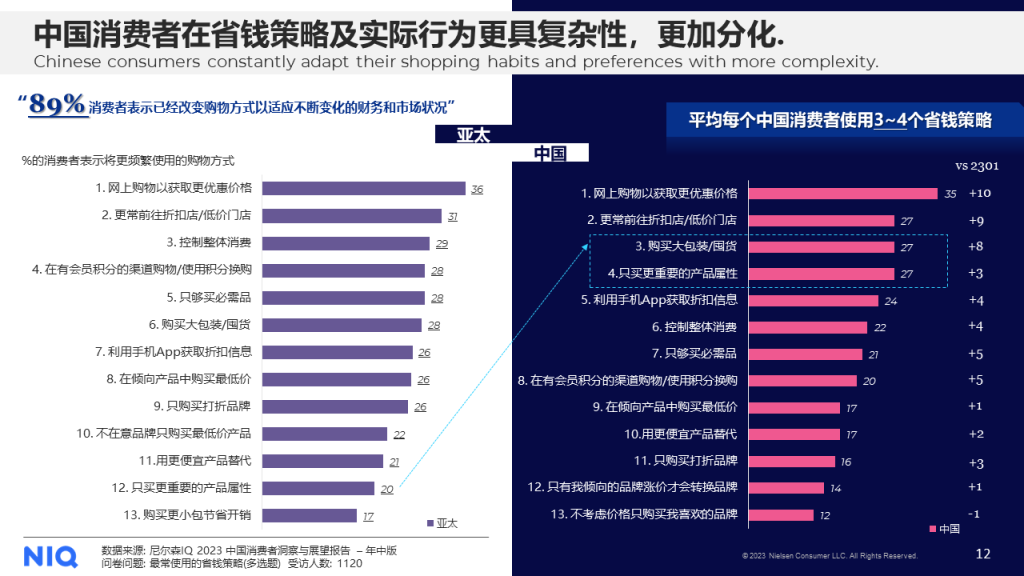

宏观经济复苏、就业保障、国内运营、供应链成本上升及涨价压力下,精打细算成为了2023年下半年中国消费者的关键词。

近年来,“内卷“成为当下消费环境中的新风向。从消费群体画像上来看,消费也出现非理性的倾向:相较于70-80后努力工作赚钱、买房、教育投资,Z时代表现出了更强的消费意愿,“买国货”、“情绪赋予”、“心理寄托”等成为消费新兴关键词,他们在消费决策中更加关注产品和情绪体验。从政策端看,国家也提出了2024大力发展新兴消费,培育文娱、国货潮品等新消费增长点,并给予大力政策支持,所以未来情绪及体验仍是带动消费的有力增长点。

尼尔森IQ对中国快消市场86个品类三年的价格追踪显示,整体快消品过去三年价格增幅为3%, 横跨各线级城市以及农村市场。为了应对快消市场广泛的涨价趋势,疫情后中国消费者更为审慎和精打细算,“价格”已经成为中国消费者跨越人群与渠道的行为关键词。与亚太消费者相比,中国消费者倾向采用更多的省钱策略,通过多方比价,在更优惠的渠道购物、大包装进行囤货来节省开支;并优先关注重要的产品属性。

展望二:消费者持续分层与分化

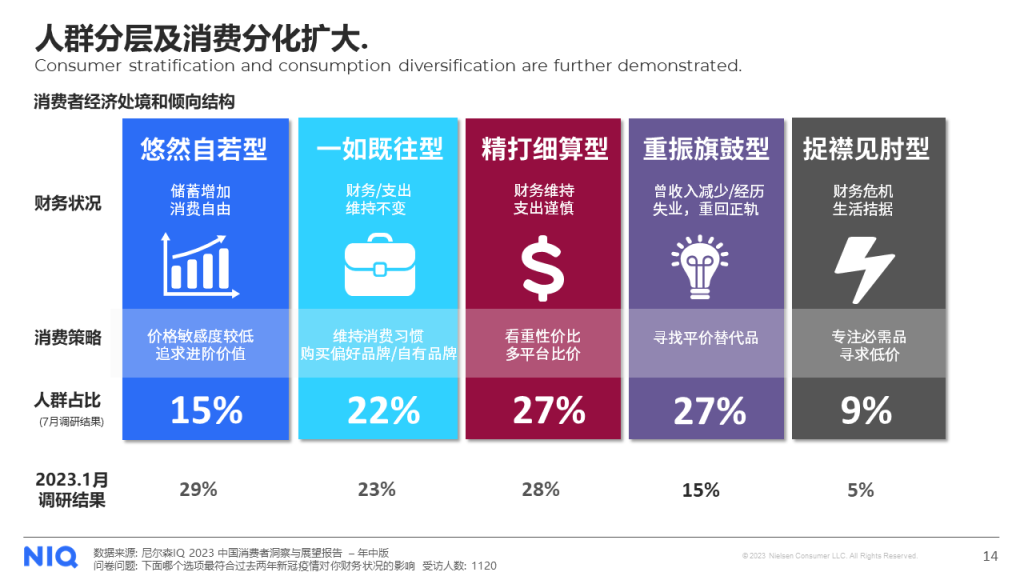

根据尼尔森IQ 消费者调研结果,中国消费者由经济处境和财务认知被分为以下五个类别:悠然自若型、一如既往型、精打细算型、重振旗鼓型、捉襟见肘型。

与23年1月份相比,7月份的人群分层和分化持续扩大:悠然自若型消费者由29%下降至15%,重振旗鼓型消费者群体占比持续扩大至27%,捉襟见肘型消费者也人群上升至9%,这三类消费者是23年变化最大的消费者人群。

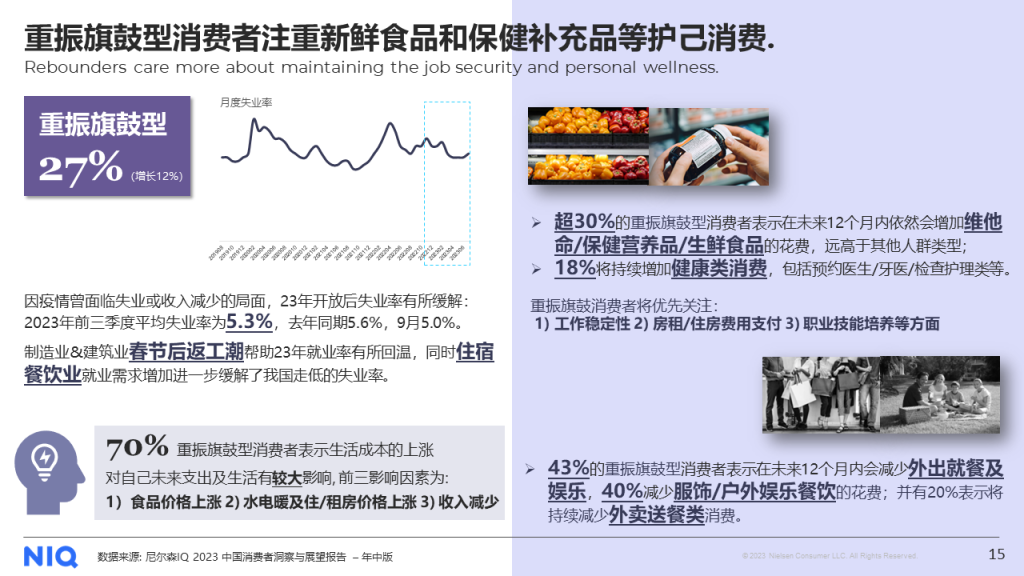

重振旗鼓型消费者:疫情期间这一群体受影响较大,在经历了收入减少或失业后目前重回正轨,是所有消费者中流动性最强的一类人。在品类的选择上,重振旗鼓型消费者更加脚踏实地,追求立竿见影的效果,会倾向于购买维他命、保健营养品和生鲜食品等。厂商应该更加关注其对于价格层面的硬性要求,以更高性价比满足其护己需求。

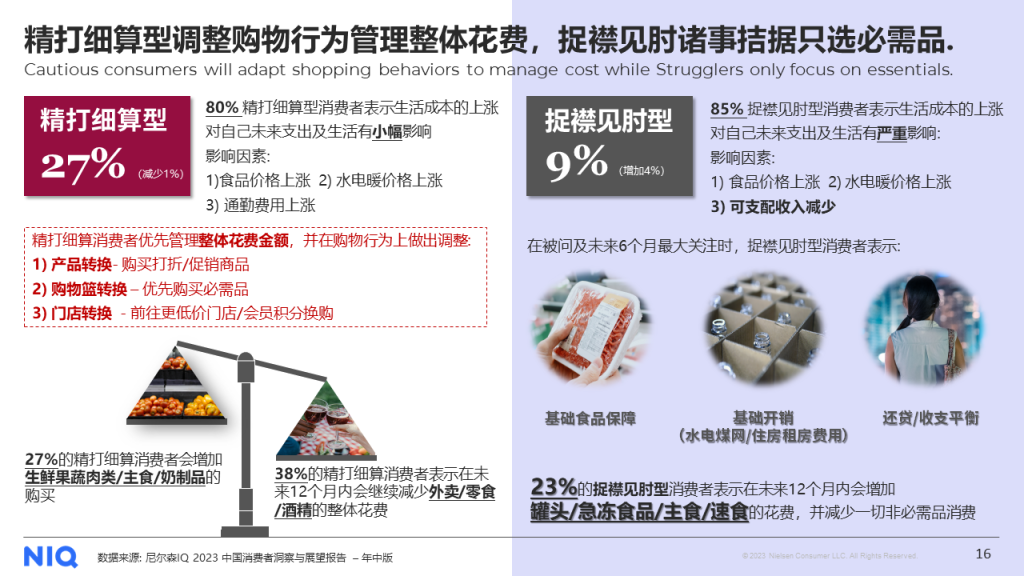

精打细算型消费者:27%的中国受访者属于精打细算型消费者,他们的财务状况未受到疫情的显著影响,但对价格更为敏感、消费态度更加谨慎,并且愿意花费时间进行比价。精打细算型消费者更加注重价格与品质之间的平衡,强调物有所值的重要性,他们会为商品价格做出消费行为上的全部改变:他们只买打折促销品,优先买必需品,而且会在门店之间做出转换。

捉襟见肘型消费者:9%的中国消费者属于捉襟见肘型消费者,他们会削减一切非必需类消费,并且优先花费在罐头类、急冻食品、主食类食品等消费场景上。

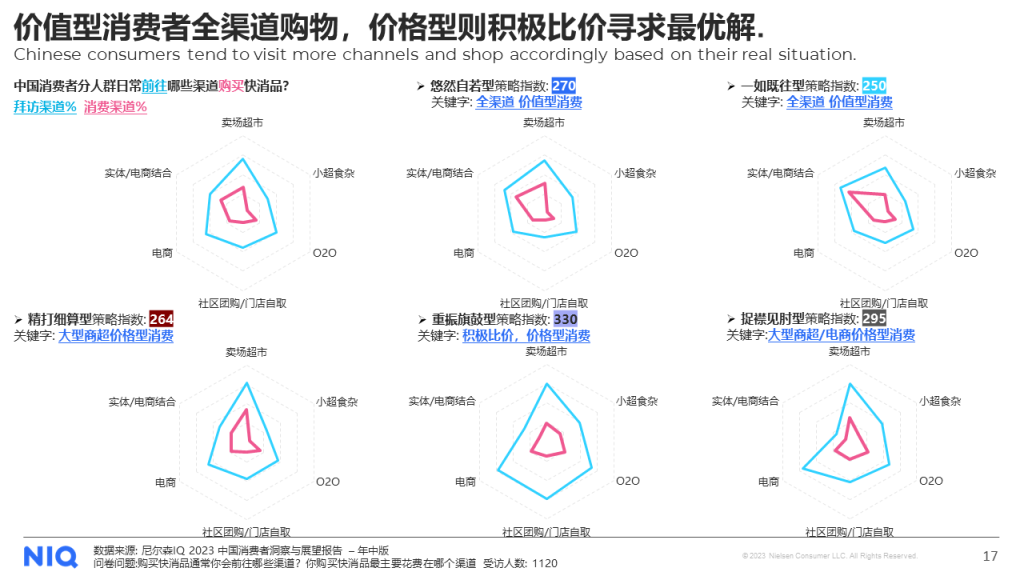

尼尔森IQ发现价值型消费者持续全渠道购物,而价格型消费者则倾向于积极比价,着重在卖场超市、电商平台进行囤货。对品牌方而言,他们不仅需要在铺货上做加法、进行全渠道覆盖为未来做规划,还需要在产品渠道的匹配上做减法,把最符合渠道特点的产品规格、价格进行差异化布局,以满足不同人群的消费者群体。对于渠道方客户而言,未来他们需要迎合品类、价格的诉求而进行布局,以获得渠道流量的增长。

展望三: 夯实线下基本盘 全渠道布局未来

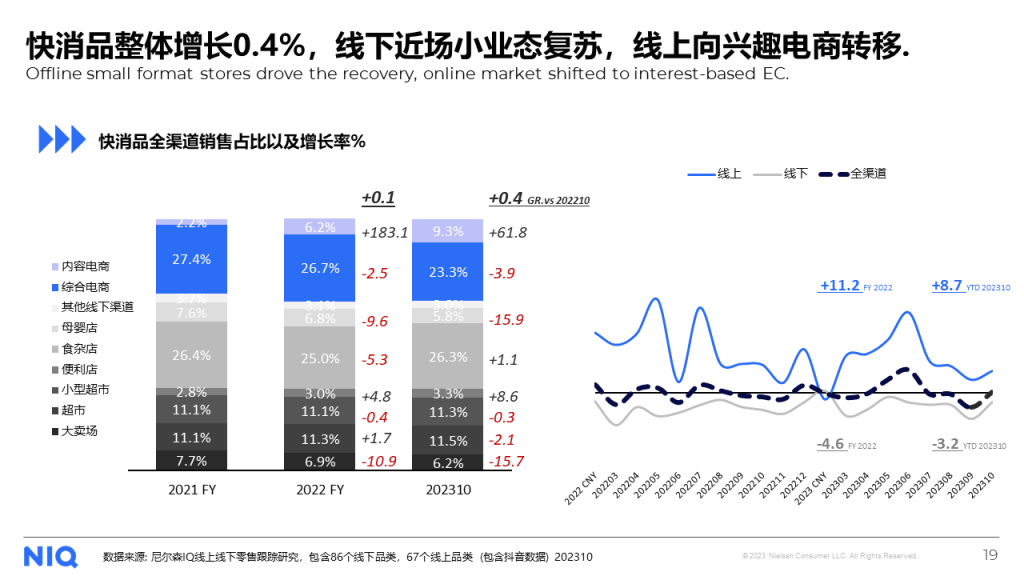

回顾23年快消品市场,虽然线上、线下渠道的占比较去年同期稳定,但消费者的渠道选择更加多元化,各大渠道内部的结构仍然产生了诸多变化:内容电商持续性增长,抢占部分综合电商的市场份额;近场渠道中便利店、食杂店的持续性扩张;以及受即时性驱动,O2O渠道也实现了快速发展。

得益于抖音电商的加持、线上渠道增速仍在继续。自2021年起,抖店逐步开始形成规模,并于2023年在品类上持续拓展——从以往的服饰、个护行业为主到目前扩充了食品、饮料、奶制品等行业,2024年内容电商的增长仍然是值得重点关注的一大趋势。

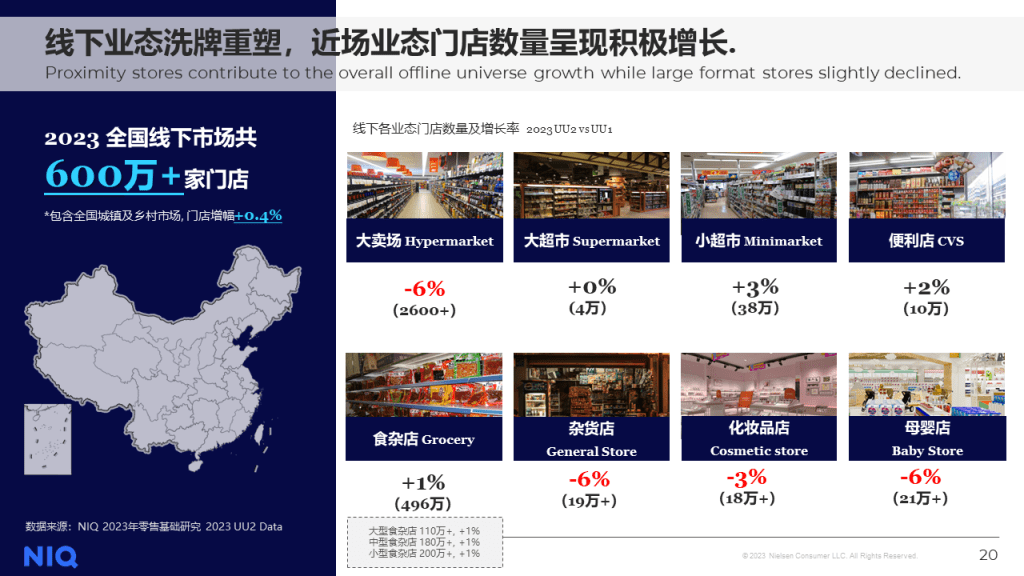

纵观快消品市场线下结构,尼尔森IQ监测的600万+线下门店在23年数量稳健扩张,增幅为0.4%。近场小型门店增长仍在持续,便利店不仅在门店数量上大幅增长,而且在单店产出、客流量上也获得大幅提升,本土的便利店品牌亦实现了区域性的高速增长。

小型业态的迅速成长在一定程度上分割了大型渠道的人流和消费,大型业态在门店数量、单店产能上均面临较大转型压力。为了积极应对市场转型,80%的核心卖场从去年开始开设小面积门店、精简SKU加大生鲜产出、同时开设仓储会员店,并在二线城市积极拓展。

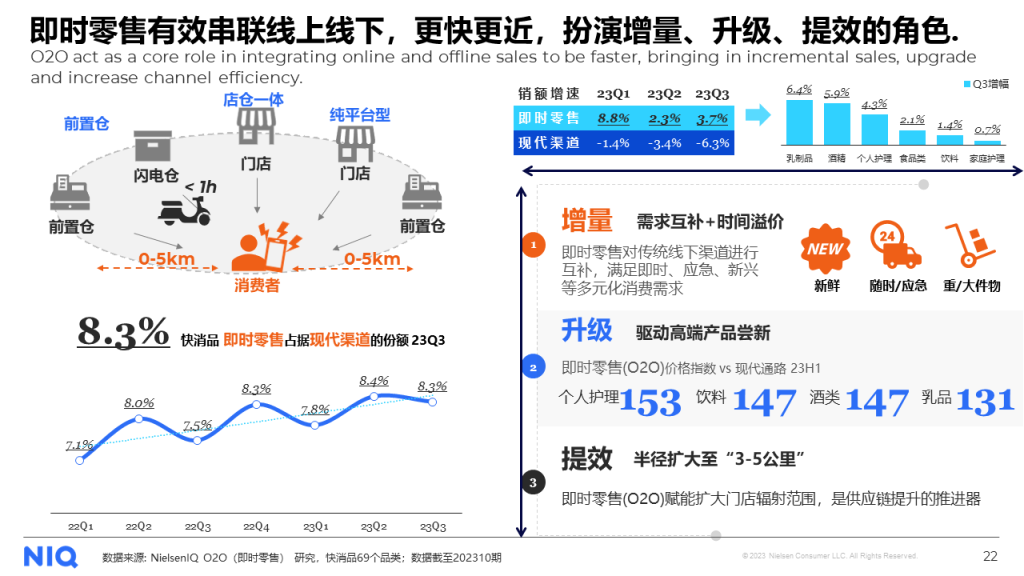

O2O模式(线上到线下)继续迅速发展。得益于更近距离、更快履约效率,O2O实现了骑手时间价值和用户时间价值的互换,满足了消费者的即时需求,为大多数品类带来销售增量。根据尼尔森IQ监测的2023第一季度到第三季度销售增幅,相较于现代渠道的持续性负增长(-1.4%、-3.4%、-6.3%),O2O渠道前三季度保持了正向增长(8.8%、2.3%、3.7%),增长主要集中在乳制品、酒精、个人护理等细分品类。

同时,O2O渠道具备高端化、尝新等特点,消费者对于新概念,新趋势产品在O2O渠道购买的接受度高于线下渠道门店,个人护理/饮料/酒类和乳制品均呈现更高的价格指数和升级空间。

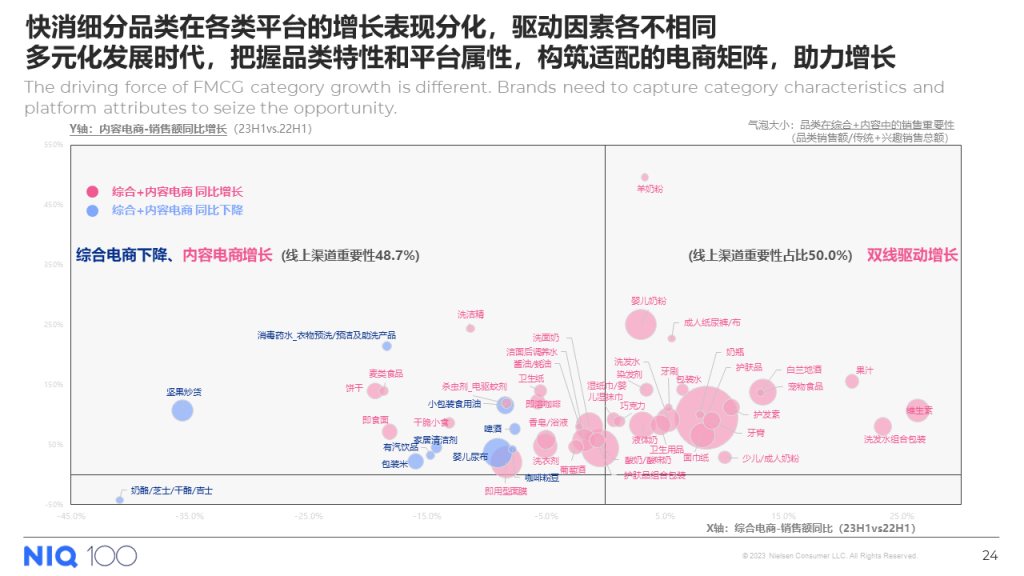

回顾线上电商渠道,虽然整体电商市场在全渠道的结构较为稳定,但快消品细分品类在各类平台增长表现分化。下图中Y轴代表内容电商23年上半年vs22年上半年销售同比增长,X轴代表综合电商23年上半年vs22年上半年销售同比增长,目前在双渠道增长较快的既有基础生活品类,也有享受型品类。过去两年,内容电商的品类在不断扩张,食品、饮料品类的市场占比持续攀升,小厂商盘踞抖音新兴平台,在内容电商平台表现亮眼。

展望四: 超越价格的增长

23年,快消品消费结构趋于稳定,对于主流厂商而言,主流(81-120)价格带仍是最核心价格带,市场占比近四成;大众端(41-80)今年有较好幅度的增长,高端(121-160)、奢华(201+)价格带也在持续性扩张。

与此同时,品类呈现两极化的增长;以饮料行业为例,无糖茶、即饮咖啡、100%果汁推动了贵价段增长;而受消费者对“划算”、“畅饮”概念需求的驱动,豪饮装(601-1249ml)也增长较快。对主食行业而言,高端+价格带主要受冷冻产品如广东点心,煎炸点心等品类销售的驱动,经济+价格带则主要集中日常囤货、大包装销售的消费场景。

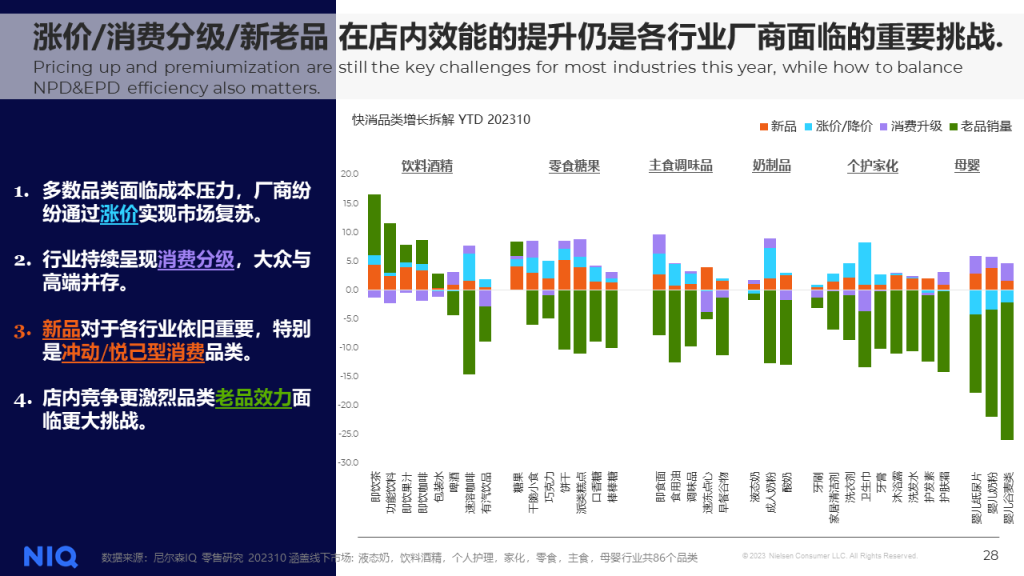

在成本上涨、品类涨价的大趋势下,快消品市场出现了三大新特点:1)多数快消品类都进入了以价补量阶段;2)消费分级明显,消费升级与降级并存;3)冲动、悦己型消费的场景之下,新品对市场的重要性犹存。在多数老品销量下滑、店内竞争激烈、产品效力面临挑战的当下,盘活老品效力对目前快消品厂商而言至关重要。

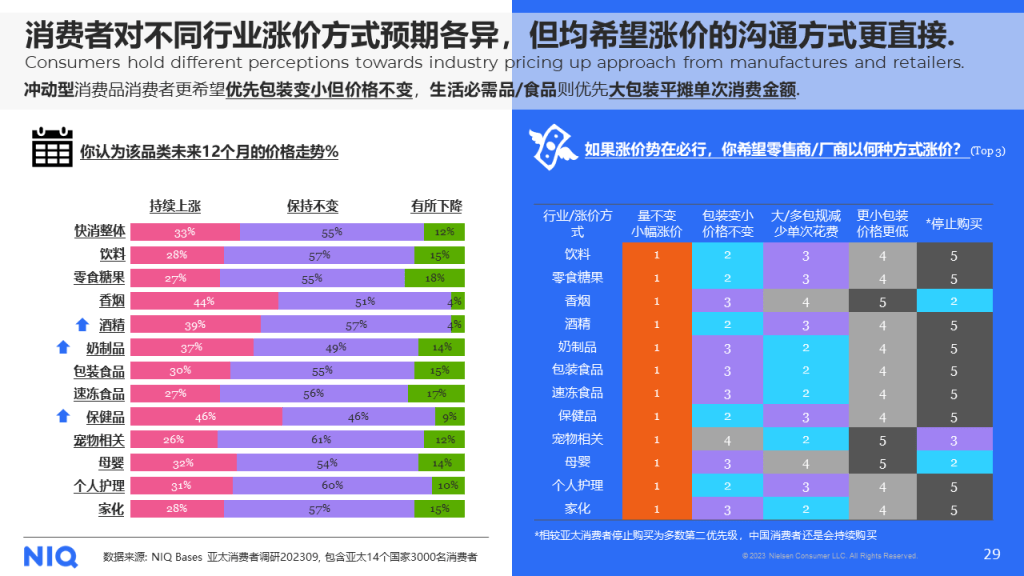

从消费者端而言,未来12个月,中国消费者对于酒精、奶制品、保健品这些品类的涨价预期更高;而对基础消费品、食品类的价格预期有所下滑。在涨价方式上,按照由高到低1-5排序,中国消费者对于所有品类的涨价策略都倾向于“量不变、小幅涨价”。在第二优先级的涨价趋势上,中国消费者对于不同品类的涨价策略态度有所不同:对于冲动型消费品类,消费者更期待通过减小包装尺寸来涨价,而对于基础消费品消费者则希望厂商推动大包装、多包装减少单次消费金额。与亚太消费者不同,中国消费者在“停止购买”这一选项上优先级最低,不会因为商品涨价而选择停止购买。

展望五: 解构品牌增长力

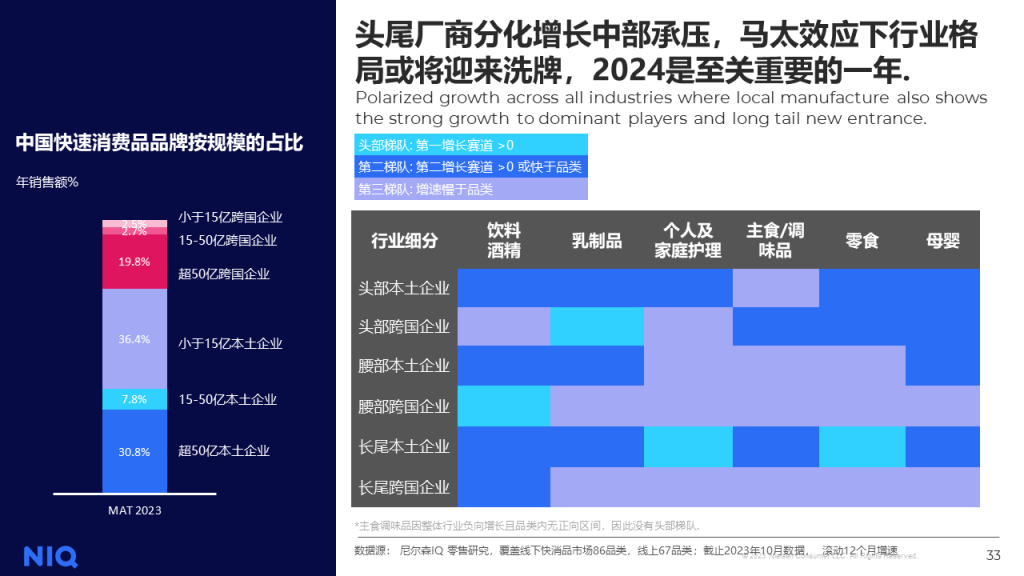

尼尔森IQ的数据显示,在全国线上、线下渠道过万的品牌中,23年34%的品牌超过了去年同期的销售额,且这些厂商中80%以上为本土厂商,并有10%的品牌实现了额量双增长。

聚焦这些增长亮眼的消费品企业,从规模和结构上看,本土企业占比最大,且主要集中在头部本土企业以及长尾本土企业。以饮料酒精行业和个人护理行业而言,国有品牌今年的增长强势,反映出当下消费者对于进口、本土品牌的认知差异在逐渐收窄,不再唯大牌论,小品牌也获得巨大的发展机会。

从企业运营端拆解本土厂商的成功经验,我们发现:

市场敏感性:深耕中国市场更好地把握市场趋势和变化。疫情后,中国消费者在出行、购物、餐饮、穿衣上都发生了巨大的变化,本土企业具备高度敏锐的市场感知力,快速洞察到上升的消费赛道,享受到风口的红利。

运营敏捷性:本土厂商进入市场节奏较快,紧跟市场最新趋势,建立产品赛马机制,不断的测试、上新、调整和迭代。

近场渠道力:本土厂商深耕本土市场,对于供应商、销售渠道有着深入的认知,能够渗透到乡镇市场和下沉市场。尤其对于疫情这几年线下零售市场的洗牌,门店的转型,及时获取信息做好基本功至关重要。

结语

2024年对于消费品牌商和零售商来说是极具挑战的一年,对于市场变化和必备技能的重新审视中,二者均需要提升本土需求的精“准”把握,运营敏捷性更“快”调整应对变化;尼尔森IQ将持续致力于提供全面的制胜解决方案,最准确和有代表性的全渠道监测,通过新数据源和方法论快速地为渠道、产品和营销提供新洞察,并通过“货、场、价、促”四个维度为全渠道赋能,助力零售企业即时把握最真实的市场全貌,有效提升营销投资回报率。

助力您的业务增长

如您有其他具体的需求,请与我们联系,我们将提供定制化洞察分析,跟您一同寻找最佳的解决方案,识别现有市场和新兴市场中的未满足需求和未开发机会。